Covestro : Un trimestre réussi dans un environnement de plus en plus volatile

Réduction des perspectives de bénéfices pour 2022

Covestro a connu un début d'exercice 2022 réussi et a bénéficié d'une demande toujours soutenue au cours des trois premiers mois de cette année. Les ventes du groupe ont augmenté de 41,6 pour cent, par rapport au trimestre précédent, pour atteindre 4,7 milliards d'euros (année précédente : 3,3 milliards d'euros), notamment grâce à des prix de vente moyens plus élevés. Au premier trimestre, l'EBITDA a augmenté de 8,5 % pour atteindre 806 millions d'euros (année précédente : 743 millions d'euros). Cela est dû, entre autres, à des effets de change positifs et à une augmentation des volumes totaux vendus. La forte hausse des prix des matières premières et de l'énergie a été largement compensée par un niveau de prix de vente plus élevé. Le cash-flow libre d'exploitation (FOCF) a chuté de 94,7 % pour s'établir à 17 millions d'euros en raison de la baisse des entrées de trésorerie liées aux activités d'exploitation, qui s'explique par une augmentation des liquidités immobilisées dans le fonds de roulement en raison des prix (année précédente : 318 millions d'euros). Le bénéfice net du premier trimestre 2022 a augmenté de 5,9 % pour atteindre 416 millions d'euros (année précédente : 393 millions d'euros).

"Nous avons pris un bon départ dans le nouvel exercice fiscal. Cependant, nous reconnaissons qu'il existe des incertitudes politiques et économiques croissantes, notamment en raison de la guerre en Ukraine ", a déclaré le Dr Markus Steilemann, PDG de Covestro. "Compte tenu de la situation actuelle, il est clair que - maintenant plus que jamais - nous devons réduire la dépendance à long terme aux matières premières fossiles. Covestro fait partie de la solution à ce problème : Sans l'industrie chimique, la transformation vers un paysage industriel durable n'est pas possible."

Covestro AG

Réduction des perspectives de bénéfices pour 2022

Compte tenu du verrouillage en cours du coronavirus en Chine, notamment autour de la région de Shanghai, de la poursuite de l'augmentation significative des coûts de l'énergie et des matières premières et d'une croissance économique mondiale supposée plus faible que prévu, Covestro a réduit ses prévisions pour l'exercice 2022 le 2 mai 2022. Le groupe s'attend désormais à ce que l'EBITDA soit compris entre 2,0 et 2,5 milliards d'euros (précédemment : entre 2,5 et 3,0 milliards d'euros) et que le FOCF soit compris entre 400 et 900 millions d'euros pour l'ensemble de l'exercice (précédemment : entre 1,0 et 1,5 milliard d'euros). Le groupe prévoit un rendement des capitaux employés par rapport au coût moyen pondéré du capital (ROCE par rapport au WACC) compris entre un point de pourcentage et cinq points de pourcentage (précédent : entre cinq et neuf points de pourcentage). Les émissions de gaz à effet de serre de Covestro, mesurées en équivalentsCO2, devraient maintenant atteindre entre 5,5 et 6 millions de tonnes métriques (précédemment : entre 5,6 et 6,1 millions de tonnes métriques). Le Groupe prévoit que l'EBITDA du deuxième trimestre se situera entre 430 et 530 millions d'euros.

"Nous avons bénéficié d'une demande toujours élevée au premier trimestre. Cependant, depuis le début de la guerre en Ukraine, nous avons constaté une augmentation significative des risques pour notre approvisionnement en énergie et nos chaînes d'approvisionnement. À cela s'ajoute l'affaiblissement de l'économie mondiale, ainsi que les défis que posent encore les impacts et les restrictions liés à la pandémie de coronavirus, en particulier en Chine ", a déclaré le Dr Thomas Toepfer, directeur financier de Covestro. "Nous avons donc décidé d'ajuster nos prévisions pour l'ensemble de l'année. Nous suivons en permanence l'évolution de la situation afin de pouvoir diriger Covestro du mieux possible pendant cette période."

Après que Covestro ait restructuré sa structure l'année dernière en réorganisant ses trois anciens segments à présenter en segments "Performance Materials" et "Solutions & Specialties", le groupe présente ses résultats dans son nouveau système de contrôle pour la première fois au cours de l'exercice 2022. Au lieu de la croissance du volume de base comme indicateur clé de performance, Covestro utilise l'EBITDA comme indicateur clé de croissance depuis le début de l'année. L'entreprise a également ajouté pour la première fois une composante de durabilité, qui est mesurée par les émissions directes et indirectes (scope 1 et 2) de gaz à effet de serre.

Progrès vers une économie circulaire et la neutralité climatique

Covestro a annoncé un objectif climatique ambitieux en mars 2022 : le groupe s'efforce de devenir neutre sur le plan climatique et d'atteindre des émissions nettes nulles d'ici 2035. Pour y parvenir, l'entreprise vise à réduire les émissions de GES de ses propres activités de production (champ d'application 1) et des sources d'énergie externes (champ d'application 2) de 60 % pour atteindre 2,2 millions de tonnes métriques d'ici 2030. En outre, les émissions indirectes de gaz à effet de serre provenant des processus en amont et en aval de la chaîne de valeur (portée 3) doivent être réduites davantage ; un objectif de réduction doit être défini en 2023.

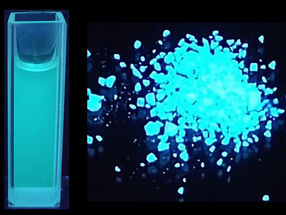

À long terme, Covestro vise à proposer une version climatiquement neutre de chaque produit et élargit continuellement son portefeuille. Par exemple, l'entreprise fournit à ses clients le premier polycarbonate climatiquement neutre au monde depuis 2021. En février 2022, elle a ajouté à sa gamme de produits le premier MDI climatiquement neutre au monde. Par conséquent, Covestro réduit considérablement son empreinte carbone du berceau à la porte, aide ses clients à atteindre leurs objectifs climatiques et favorise la transition vers une économie circulaire.

Covestro a encore progressé sur la voie qui lui permettra d'atteindre ses objectifs climatiques ambitieux et de devenir entièrement circulaire au premier trimestre 2022. Ainsi, le groupe a annoncé qu'il avait finalisé en début d'année un accord conjoint relatif à la fourniture d'un maximum de 100 000 tonnes d'hydrogène vert et de ses dérivés avec Fortescue Future Industries (FFI), une entreprise mondiale d'énergie verte basée en Australie. Les livraisons, qui pourraient commencer dès 2024, sont destinées à des sites de production en Asie, en Amérique du Nord et en Europe et aideront Covestro à réduire ses émissions de GES de pas moins de 900 000 tonnes métriques deCO2 par an.

Croissance des ventes dans les deux segments

Les ventes du segment Performance Materials ont augmenté de 37,2 % pour atteindre 2,4 milliards d'euros au premier trimestre 2022 (année précédente : 1,7 milliard d'euros). L'effet positif le plus important est venu de la situation concurrentielle toujours avantageuse de Covestro, qui a entraîné des prix de vente moyens élevés. L'EBITDA de Performance Materials a légèrement baissé de 1,6 pour cent pour atteindre 620 millions d'euros, mais a néanmoins presque atteint le niveau du trimestre précédent (année précédente : 630 millions d'euros). Cette situation s'explique en grande partie par la hausse des prix des matières premières et de l'énergie, qui a pu être largement compensée, mais pas entièrement, ce qui a entraîné une baisse des marges. Le cash-flow libre d'exploitation a chuté de 56,8 % pour s'établir à 112 millions d'euros (contre 259 millions d'euros l'année précédente), principalement en raison de l'augmentation des liquidités liées au fonds de roulement.

Au cours des trois premiers mois de l'exercice 2022, le segment Solutions & Spécialités a enregistré une augmentation de 45,3 % de son chiffre d'affaires, qui a atteint 2,2 milliards d'euros (année précédente : 1,5 milliard d'euros). En particulier, l'effet de l'acquisition de RFM et des niveaux de prix de vente plus élevés ont contribué à l'augmentation des ventes. L'EBITDA du segment a augmenté à 224 millions d'euros, soit 23,8 % par rapport au premier trimestre de l'année dernière (année précédente : 181 millions d'euros), principalement en raison de l'acquisition de RFM. Toutefois, la baisse des marges due à la hausse des prix des matières premières et de l'énergie a eu un effet compensatoire. Le flux de trésorerie opérationnel libre de Solutions & Specialties est tombé à -146 millions d'euros (année précédente : 11 millions d'euros) en raison d'un montant plus important de liquidités immobilisées dans le fonds de roulement par rapport au trimestre de l'année précédente.

Note: Cet article a été traduit à l'aide d'un système informatique sans intervention humaine. LUMITOS propose ces traductions automatiques pour présenter un plus large éventail d'actualités. Comme cet article a été traduit avec traduction automatique, il est possible qu'il contienne des erreurs de vocabulaire, de syntaxe ou de grammaire. L'article original dans Anglais peut être trouvé ici.